新冠疫灾下的破产清盘潮

新冠肺炎大流行引发的经济衰退年内挥之不去,为抗疫纾困,特区政府曾推出多轮措施,金额超过3000亿元,包括失业支持计划、保就业计划及中小企融资担保计划,并提出立法改⾰建议,允许财困公司在得到主要债权⼈同意下,透过法庭以外的「临时监管」(provisional supervision)和「企业拯救」(corporate rescue)以促使公司重整。

根据破产管理署统计资料,2020年个人破产呈请合共8693宗,按年增加6.6%;下半年较上半年有所缓和,下跌6.7%至4196宗。但强制公司清盘的呈请下半年则大幅增加31%至255宗,2020年总数为449宗,按年增加7.2%;2021年首两月,清盘呈请已达92宗,创4年新高。

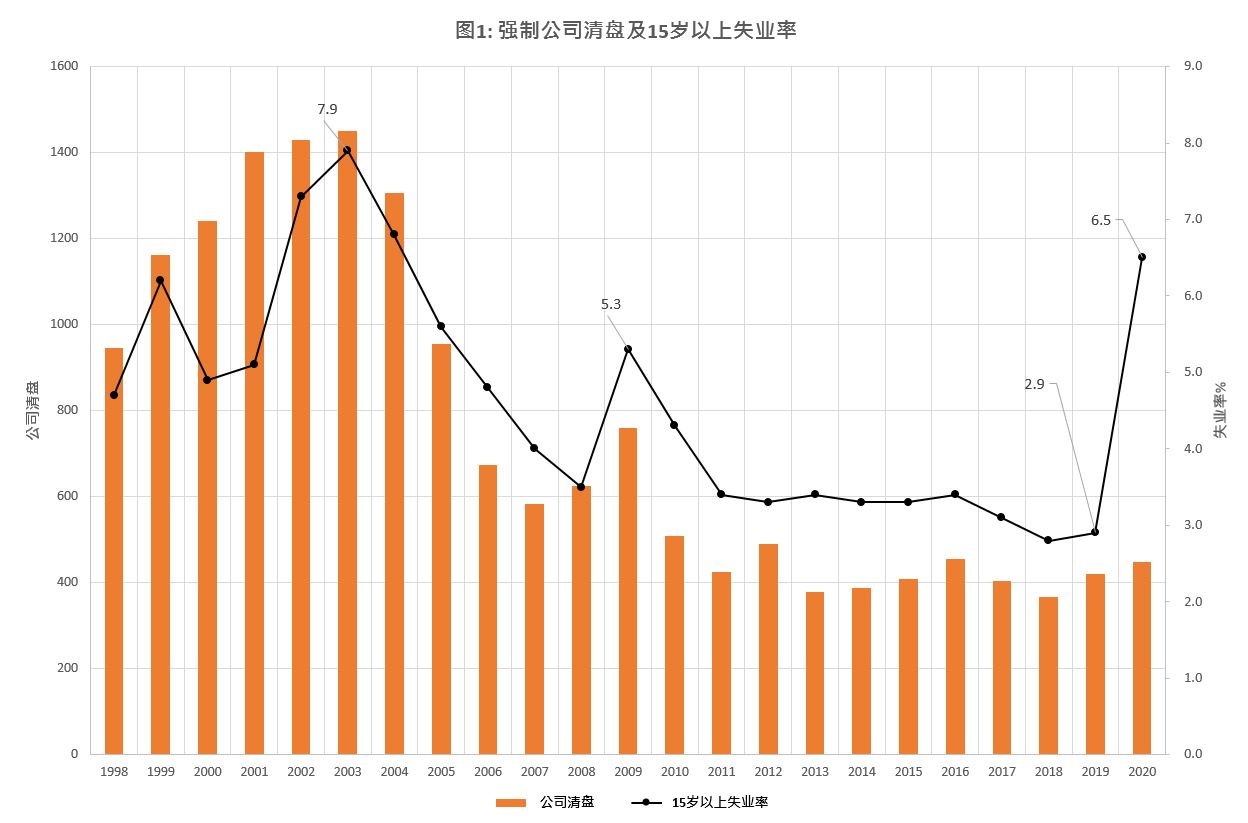

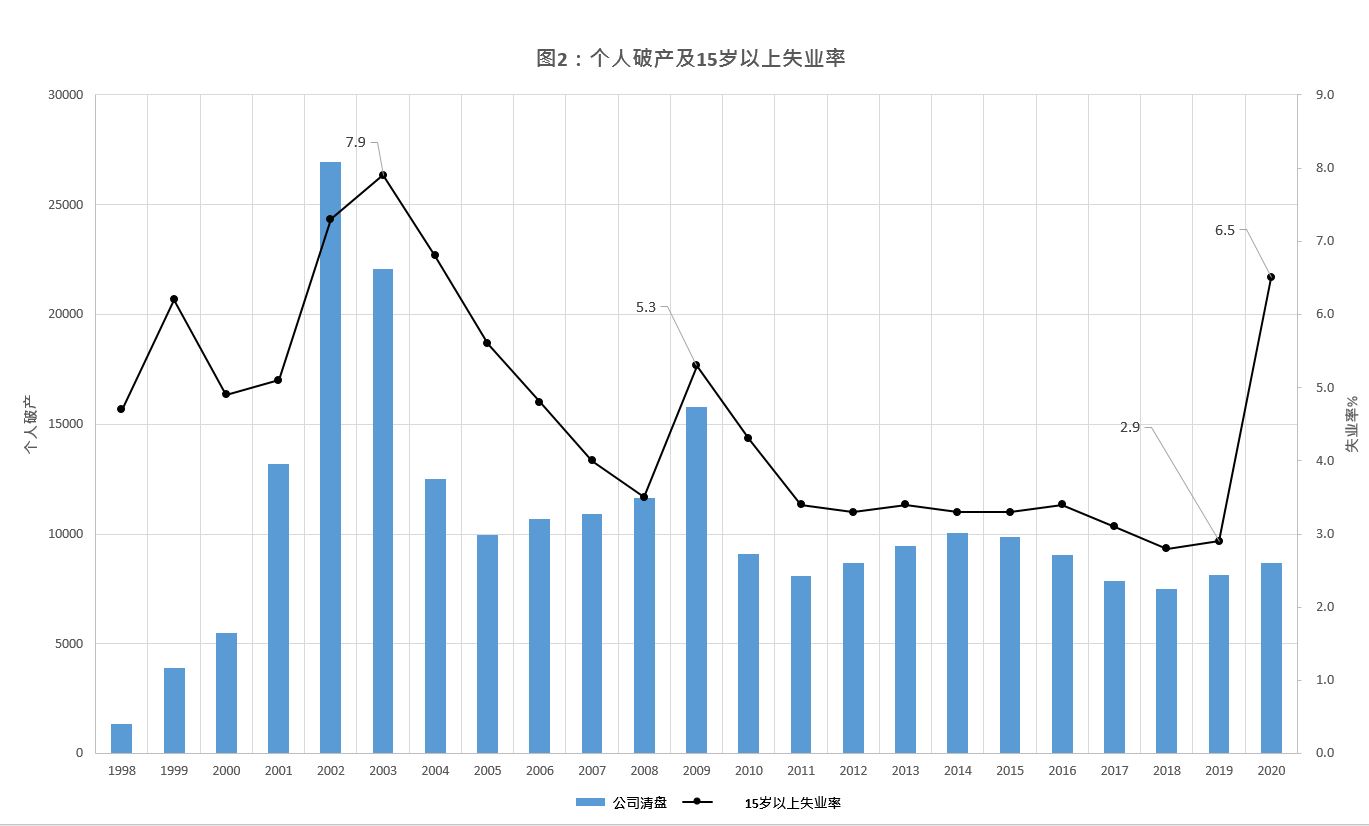

整体而言,疫情下个人破产及强制公司清盘严重程度,并未如1997年亚洲金融风暴、2003年沙士疫情或2008年金融海啸。如【图1】、【图2】所示,全年个人破产及强制公司清盘数目,2002年分别为26922和1430宗;沙士疫症期间分别为22092及1451宗;金融海啸期间则分别为11620和624宗;2009年更分别恶化至15784及759宗。

本港过往失业率与公司清盘及个人破产数目关系颇为密切,1998至2020年,两者相关系数分别为0.81及0.54。整体失业率在2002及2003年分别为7.3%及7.9%;2008及2009年则分别为3.5%及5.3%;2020年更从2009年的2.9%飙升至7.2%。有别于以往,新冠疫情下虽然失业率急升,但有赖政府一连串纾困措施,整体破产数目并未大幅攀升。

资料来源:香港特区破产管理署

资料来源:香港特区破产管理署

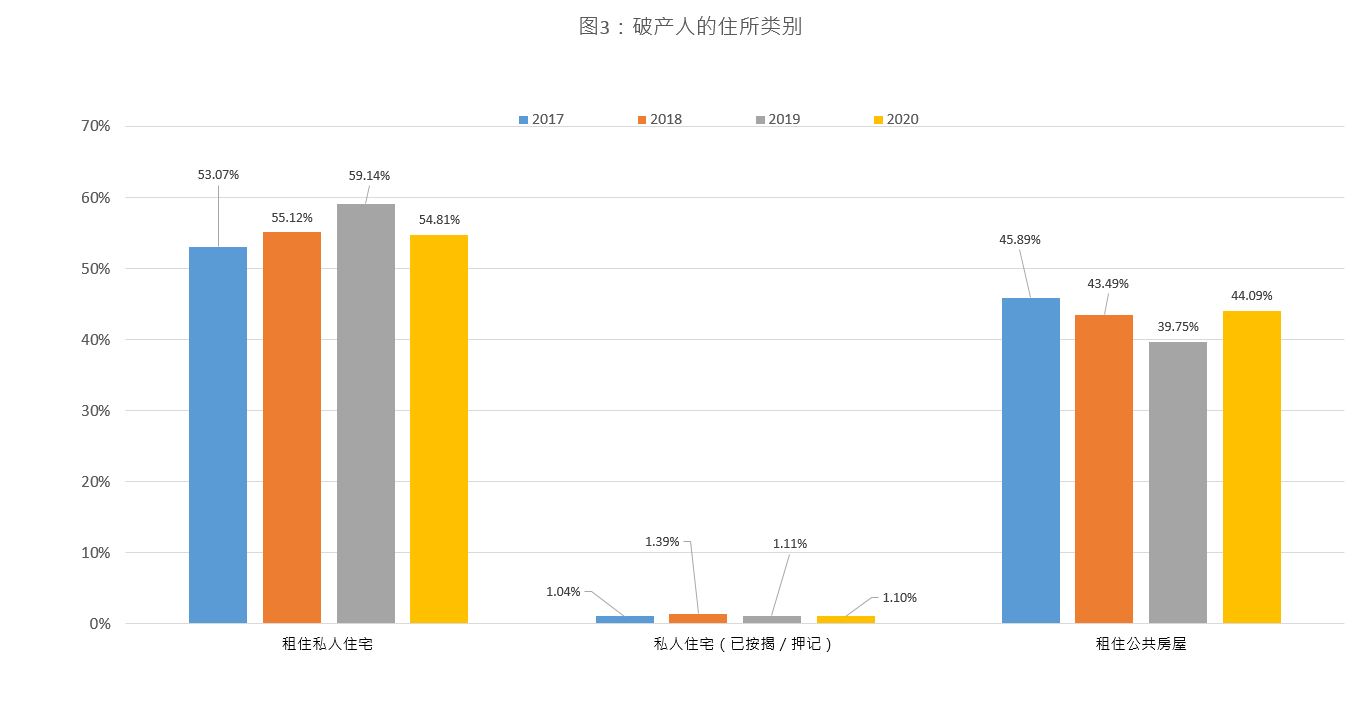

在2017至2020年间,接近九成破产者月入低于2万元;超过六成属40岁以上,50岁以上者约占35%。负债水平方面,超过76%破产者负债60万元以下;负债高于100万元者在2017及2020年的占比分别为10.3%和9%。过去4年间,租住公共房屋的破产者占比为53%至59%,租住私人楼宇者则介乎40%至46%之间,而属私人住宅业主的破产者只占大约1%【图3】。

资料来源:香港特区破产管理署

信贷资料服务机构诺华诚信(Nova Credit)预测,未来12个月的个人破产率为0.21%,以全港540万信贷人口计算,估计破产者约11340人。影响这个预计破产率的关键因素包括本地生产总值(GDP)及全港客户存款总值。政府统计处最新发布以2020年计,全年GDP实质下跌6.1%。金融管理局数据显示,全港客户存款总计由10月的15.71万亿元跌至11月14.64万亿元,降幅6.8%。

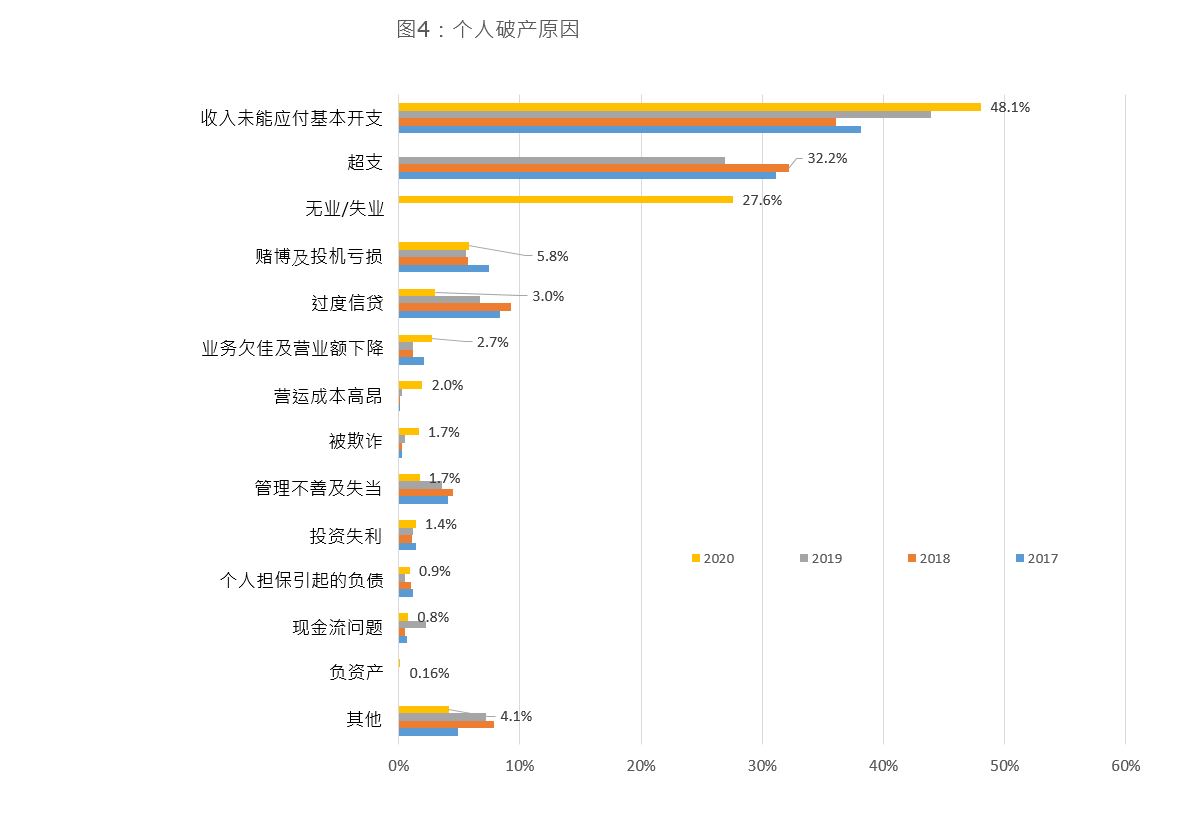

2017至2020年,个人破产的原因繁多,如【图4】所示,首三大原因依次是「收入未能应付基本开支」(48.1%)、「超支」(32.2%)、2020年更包括「无业或失业」(27.6%)。由于近年本地楼价高昂,因「负资产」而破产者比率极低,仅占0.16%。

至于与营业相关的因素,计有「业务欠佳及营业额下降」(2.7%)、「营运成本高昂」(2%)、「管理不善及失当」(1.7%)、「投资失利」(1.4%)等。有趣的是,基于「现金流问题」而破产的比例甚低,只得0.8%,其中已涵盖资金不足、贷款人撤回信贷以及坏账等因素。

资料来源:香港特区破产管理署

由此推论,因为营商失败而导致个人破产的占比相当低。个人破产的主因多与经济环境及个人理财能力有关。经济因素主要是失业或无业,以及收入低而入不敷支;个人理财问题涉及超支、赌博、投机、过度借贷和被诈骗。

2021年1月,公司强制清盘呈请有54宗,按年升近29%,按月增加35%,是8个月以来次高。 2021年首2个月则有92宗,按年升幅近1.2倍。企业决定是否清盘视乎对前景的信心,清盘数字或可滞后至年中才达高峰。

导致企业清盘破产的原因较为复杂。一般包括宏观经济及外围政治经济情况转差,疫情令企业订单大减,造成生产停顿或产品滞销,窒碍公司现金流,以致周转不灵。公司虽然每年营业额都有正增长,但扣除营运成本后,毛利往往接近零,甚或连年亏损。

疫情初期,财政比较稳健而信用较佳的企业,尚可动用银行预留的信用额度,以解燃眉之急,但长远而言,公司的流动资金很快耗尽,若有银行债务的话,每每出现拖欠还款或违约的情况。为了解决债务及营运资金问题,公司唯有把仍然可以用作抵押贷款的资产向银行借贷;此等资产用尽时,就只能寄望于新订单。

公司出现财政问题的明显市场讯号,莫如管理高层如财务总监、公司秘书、董事忽然辞职,或公司经常撤换核数师。

当公司的财务信贷问题渐露,而即将到期的债务高企,亦会衍生项目投资的错判。

公司或偏向投资于高风险、透明度较低的项目,不惜孤注一掷,但求以赌博心态扭转劣势。即使面对有利可图而风险水平合理的投资项目,由于大部分所得的利润将用于偿还债务,令新股本回报无期,股东难免意兴阑珊,以致白白放弃优质投资项目,令公司翻身无望。

疫情下银行借贷谨慎,解决公司财困的另一途径是配股集资,但本地市场理想项目毕竟有限,要在外地巿场另觅项目,却往往因企业管治水平参差,项目估值缺乏根据,而随时令项目估值偏高,特别是仍未有现金流可供估值,如大数据、环保科技发展等。纵然有现金流作为估值基础,但碍于不同地域的审核差异,财务报表亦未必可靠。再者,虽则项目有收益保障,却会因出现违约时难以追讨损失,或令投资最终泡汤。

更有什者,企业管治水平低的公司,掌权人较易靠投资外地「高估值」项目而把公司资金外移,借以从中取利。若管理层盲从,董事局又未尽责提出质询,结果只会是公司蒙受损失,加重财务负担而加速倒闭。

随着疫苗接种逐渐普及,新冠疫情本应有望缩短,却因病毒变种可能引发新一波疫情,政府于是再度收紧防疫措施。鉴于不少中小企收入势将无以为继,而政府亦不可能无限度推出刺激措施,一旦「保就业」等援助计划完结,不排除公司清盘将会大增,导致失业及个人破产情况恶化。

要走出困局,政府和社会各界必须携手合作,尽快全面重启经济。

谢国生 港大经管学院金融学首席讲师、新界乡议局当然执行委员

(本文同时于二零二一年三月三十一日载于《信报》「龙虎山下」专栏。)