投资无疆界 规管新安排

一般市民也许并不为意,香港正进入第三代互联网(Web 3.0)时代。特区政府近年积极推动Web 3.0发展,而数码港今年5月宣布在「数码港投资者网络」之下成立「Web 3.0投资圈」,以促进相关投资项目。此等与时并进的新猷有赖于网络安全和对消费者、投资者的保障。

Web 3.0的来临会为市民的生活和投资方式带来什么改变?虚拟资产市场是全球金融城市必争之地,香港凭借其国际金融中心的地位,自能在市场上占一席位,而特区政府在扶植业界发展之余,则必须制定一套量体裁衣的监管架构。

虚拟资产是Web 3.0生态圈的重要板块。近年虚拟资产骗案不时出现,警务处反诈骗协调中心2023年12月的数据显示,以数量排名依次为投资骗案、求职骗案及电话骗案,当中投资骗案升幅较为显著【表】。

虚拟资产市场一再发生大规模诈骗事件,难免令部分投资者对新经济产生戒心。去年一场JPEX金融大案,瞬间加深港人对虚拟资产投资的认识,证券及期货事务监察委员会因而定期公布虚拟资产交易平台的可疑名单,以及正在申请牌照的服务提供商名单。

在传统金融市场上,投资活动依赖人际互动。由于担心竞争对手或会模仿,公司有权拒绝披露其交易模式的细节,形成信息不对称(Asymmetric Information)。现代金融市场高效运作,极为复杂,因此有必要在投资关系中加入契约信任(Contractual Trust),意即一方相信另一方会履行合约义务。契约使投资者能准确地评估风险和回报,有助于各方评估风险,包括受托人的潜在收益和损失。

科技日新月异,亦为金融界带来翻天覆地的改变。去中心化金融(Decentralized Finance,简称DeFi)属新兴金融技术,不必依赖传统金融中介机构,而能提供金融服务,为传统金融体系提供更具成本效益、更安全的替代方案。DeFi复制了许多传统金融服务,包括交易所、借贷、保险和资产管理,但不受制于中央机构。再者,DeFi的信任机制建基于智能合约,是区块链上一组制定协议的程序代码,从而降低成本和人为错误的可能性,可弥补传统金融制度的不足。

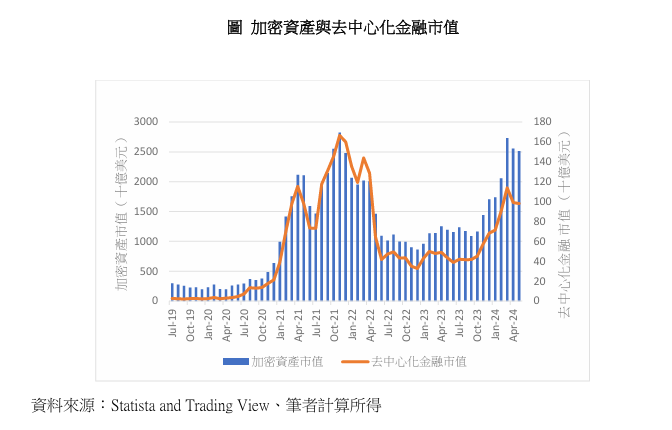

基于预期回报率高及投资的灵活性,DeFi在2020至2021年是加密资产中增长最快的领域。这段期间被称为「DeFi盛夏」(DeFi Summer),DeFi产品和服务的市值从2020年6月的45亿美元激增到2021年11月的1665亿美元,创下历史新高。同时,与DeFi协议链接的加密资产钱包总数,从约20万个增至约500万个【注1】。

然而,随着主要加密资产服务提供商先后倒闭,暴露了散户如何轻易地被一些不合逻辑的高回报所吸引,而加密货币的极高匿名性质亦易被不法之徒利用,市场脆弱的一面逐渐浮现,投资情绪随之转为负面,于是迎来「加密寒冬」(Crypto Winter)。

加密资产价格从2021年底的高峰下跌,幅度高达75%,而DeFi的市值到2022年底下跌至320亿美元【图】。然而,DeFi仍是加密资产生态系统中的一个小分支;截至2024年3月,DeFi市场市值为1137亿美元,仅占加密资产总市值(2.73万亿美元)的4.1%。

显而易见,DeFi市场欠缺保障投资者的周全措施。DeFi和加密资产市场发展迅速,加上无分国界,监管流于分散。DeFi的特点是可从借贷和交易平台获得高杠杆【注2】,藉此在投入一定的初始资金后,购买更多资产;但当债务最终需要减少,由于投资亏损或抵押品贬值,投资者就会被迫抛售资产,对价格造成进一步的下行压力,以致2022年DeFi市值下跌时,投资者损失惨重。

与此同时,区块链的无国界性也衍生了合规和合法性问题,各司法管辖区在DeFi市场的立法和执法方面缺乏凝聚力。由于DeFi和加密资产市场具全球性,DeFi实体、参与者和活动往往跨越多个管辖区,监管标准也就松紧不一;不合规的营运商和服务提供商得以钻空子,迁往监管薄弱或毫无监管的国家,而金融监管机构亦难以收集相关讯息,大大窒碍对投资者的保障。

加密资产欠缺统一定义和分类标准,令各国金融监管机构在分析和鉴定各种加密资产产品的真伪时挑战重重。由于智能合约不可篡改,智能合约程序代码中一旦存在错误或漏洞,后果就不堪设想。金融智能合约若出现纠纷,追索权亦难以行使。

针对DeFi以至整个虚拟资产市场,环球金融当局都在提倡「相同活动、相同风险、相同监管」的原则,对于性质和风险一样的业务活动,监管都一视同仁,以确保所有企业公平竞争。管治产生问题,皆因声称为分布式的DeFi协议实属集中式,而引起虚假陈述和道德风险。所有DeFi平台都有中央管理框架,概述如何设定策略和营运优先事项,其中以「管治代币」持有者(通常是平台开发者)为本的集中化要素,可以作为承认DeFi平台类似公司等法律实体的基础。

此外,国际组织也针对DeFi市场的独特性提出具体建议,以降低DeFi对金融稳定造成的风险。金融稳定委员会和经济合作与发展组织强调持续监察DeFi发展及严防其外溢风险的重要性。国际证券事务监察委员会组织则要求对「DeFi安排」行使重大控制或影响的关键参与者解决利益冲突、重大风险和披露问题。由于DeFi仍处于发展初阶,专门针对DeFi活动的法规仍不多见,相关的例子是阿布扎比国际金融中心金融服务监管局在2023年发布的基础法规(DLTFR 2023),胪列有关DeFi的条文。

特区政府认同虚拟资产的合法性及其在金融业的角色,并欢迎服务提供商在香港落户,同时强调设立适时和必要的防范措施。香港金融学院行政总裁冯殷诺表示,去中心化金融和元宇宙相关的新兴科技,与更广泛的虚拟资产和Web 3.0发展息息相关,有望为金融服务业带来各种机遇。市场参与者则认为,明确的监管框架、强大的金融基础设施和网络,以及具备区块链相关技能的人才,对促进本港DeFi和虚拟资产市场的进一步发展至关重要。

【注1】 Hong Kong Institute for Monetary and Financial Research. “Decentralised Finance: Current Landscape and Regulatory Developments”. HKIMR Applied Research Report No.1/2024.

【注2】 Aramonte, S., Huang, W., & Schrimpf, A. (2021). “DeFi risks and the decentralisation illusion”. BIS Quarterly Review.

谢国生博士

港大经管学院金融学首席讲师、新界乡议局当然执行委员

章颕芝女士

香港大学附属学院高级讲师、经济及商学部助理主任

何敏淙先生

香港大学附属学院讲师

(本文同时于二零二四年七月二十四日载于《信报》「龙虎山下」专栏)