AI市场重蹈千禧科网泡沫覆辙?

过去两年由ChatGPT兴起而导致的人工智能军备竞赛不断升级,尖端技术势将令各行各业产生不可逆转的改变。各国政府、商界纷纷加以大量投资,上月底,日本软银集团就表示打算投资5亿美元于OpenAI。

本年7月,高盛证券研究部主管Jim Covello发表研究论文,提出人工智能投资正在泡沫化,虽然泡沫未至于在短期内爆破,但至今所推产品,表现仍未如理想,例如人工智能编码和客户服务的成本节约措施不足,人工智能搜寻亦有时效果欠佳。大型科技公司即使花费了数十亿美元,但在相关新产品的显著收益仍然偏低。生成式人工智能可以编写电脑程式,可惜错误频生,常须用家指正,其解决复杂问题的能力难免成疑。

当科技公司的估值被投机者急速推高,就容易产生科技泡沫,激发市场急剧调整,投资者因而蒙受重大损失,甚至造成广泛的经济影响。有鉴于此,投资者、政策制定者和行业持份者必须认识导致泡沫形成的心理、经济和结构因素。

回溯1990年代后期,科网股泡沫爆破,许多网络公司的商业模式虽未证实可行,却不断有庞大资金投入。虽然人工智能尚未成为焦点,但在此期间利用人工智能技术的公司也曾有类似炒作。泡沫爆破导致这些公司一一倒闭;纳斯特指数见顶后随之崩盘,造成大规模破产和亏损。

2015至2018年人工智能技术的复兴迎来新一波投资浪潮,初创公司的创投达到数十亿美元。将人工智能纳入其商业模式的公司往往获过高估值,纵使在科技上有一些变革性影响,其获利途径却并不明确;加上加密货币和区块链技术兴起的推动,2017年比特币迅速崛起和随后崩盘,正好突显了数码资产的波动性和风险。2019冠状病毒病大流行加速了科技的采用,以致“软件即服务”(software as a service)等企业估值膨胀,市场急速调整。

即使生成式人工智能可能会在未来5至10年内颠覆每一行业,但其发展若只停留在目前阶段,这类科技公司在市场上吸纳巨额资金,却无助于提升企业生产力与利润,即成资产泡沫,终有爆破的一天。尽管Meta、谷歌、微软等龙头人工智能公司都有明确的盈利路径,但私募市场的人工智能初创公司估值可能接近泡沫水平,华尔街不禁有此一问:企业何时才会透过人工智能赚钱?投资者的忧虑可归结为:这一切真的值得吗?

Covello在上述文章中指出,历史上多数技术转型,尤其是变革性之类,都是以便宜的解决方案取代昂贵方案。人工智能基础设施的投资额预计将于数年内达一万亿美元,以极高成本取代现有科技,毫不划算。观乎企业在人工智能投资达数千亿美元,若无法借此促进生产力和扩大盈利,所有因人工智能前景大涨的股票都难免急剧下调。

生成式人工智能正处于起始阶段,企业对其的采用亦处于萌芽期。核心供应方(如台积电)虽看到潜在的庞大收益,但其需要在价值链中的所有层面都不断发展,始能令企业彻底体现相关收入和影响。

7月出版的《经济学人》列举美国的统计数据,印证投资者对于人工智能存在泡沫的忧虑。虽然ChatGPT等聊天机械人的使用已相当普及,但在企业层面,人工智能的采用比率仍然甚低。文章报道调查结果,在过去两星期使用过人工智能的受访企业少于5%;有意在未来6个月使用人工智能的企业不及7%,可见在商界的应用率极低。根据Adecco Group的研究,来自四大洲9个国家的2000多名高级行政人员之中,对于公司管理层的人工智能使用技巧和知识缺乏信心者,占比高达57%。

至于受惠于人工智能的公司(如沃尔玛),其股价并无显著上升,真正受惠的企业大概只是核心供应方(如Nvidia),而不是需求一方。即使人工智能在近几年发展得如火如荼,全球生产力却没有大幅增长,包括美国等较先进国家。

投资者心理实际上也会酿成市场泡沫,例如“惟恐错失机会”(Fear of Missing Out;简称FOMO)的情绪会导致非理性的购买行为,从而推高股价。铺天盖地的媒体报道足以助长对新兴科技的炒作,低利率和容易获得资金的环境则有利刺激风险投资,使科技股股价飙升。科技的突破虽然可以吸引资本,但难以立竿见影,带来盈利。种种心理因素扭曲决策过程,打造科技泡沫的条件。面对市场波动,了解这些不利因素的影响,有助投资者认清一己偏见,进行理性投资。

除了受FOMO左右而误判,投资者亦可能高估自身预测市场走势的能力,结果过度冒险,泡沫也就逐渐成形。再者,偏见亦容易僵化投资者对价格持续上涨的想法,漠视客观的警告讯号而不断投资;甚或将其预期锁定于过去的价格或趋势,盲目认为高增长率将无限期地维持,也就无法识别泡沫何时形成。

Meta预计:“我们的生成式人工智能产品难望在2024年带来实质增益。但假以时日,我们预计此类产品必定会增辟开源途径,让我们获取可观的投资回报。”然而许多投资者却因早已习惯按季销售和盈利,或低估生成式人工智能技术的长期影响,高估其近期潜力。D.A. Davidson分析师Gil Luria表示:“如果现在作出投资,而预期在10到15年内获得回报,那就是风险投资,而不是上市公司投资。对于上市公司,我们通常预期在远短于此的时间内获得投资回报;这无疑令人感到不安,因为足以支持目前投资的应用程式及其收益,至今尚未出现。”

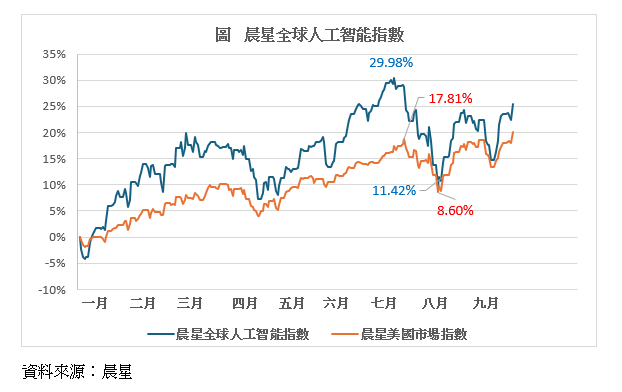

人工智能公司在本年第二季引领市场走高后,最大一家在第三季拖累市场下跌,许多投资者于是从大型科技股转向价值股。从【图】可见,晨星全球人工智能指数从7月16日的市场高点,暴跌至8月5日的最新市场低点,跌幅达18.56%,亦是晨星美国市场指数跌幅9.21%的两倍。尽管随后弥补了部分损失,但人工智能股票在近两个月一直拖累市场回报。自7月16日以来,晨星美国市场指数报酬率的12只拖累市场下跌的股票,都是与人工智能密切相关的科技股。

过往科技泡沫的形成和爆破经验,说明了科技投资的周期性,最初的过度投资可能导致估值膨胀,但随着市场适应现实,股价自会急剧调整。正当人工智能不断发展并融入各行各业之际,认清市场周期性的规律,无疑是投资者和政策制定者的当务之急。

参考资料:

Will A.I. Be a Bust? A Wall Street Skeptic Rings the Alarm. Jim Covello

What happened to the artificial-intelligence revolution? So far the technology has had almost no economic impact,《经济学人》,2024年7月2日

https://discover.adeccogroup.com/Business-Leaders-2024_Global-Report

谢国生博士

港大经管学院金融学首席讲师、新界乡议局当然执行委员

何敏淙先生

香港大学附属学院讲师

(本文同时于二零二四年十月九日载于《信报》“龙虎山下”专栏)