Weighted Voting Rights

雖然以新上市公司的數目和市值計,香港在國際上連年佔龍頭位置,但近年已漸有被倫敦和紐約迎頭趕上之勢。月前,香港交易所就容許企業以同股不同權的招股模式上市,重啟公眾諮詢,若建議獲得通過,可以吸引更多潛力優厚的科技創新及生物科技企業來港上市,利用大灣區的優勢,建立一個全球最具競爭力的融資平台;內地智慧手機製造商小米正為今年首次公開發行尋求1000億美元的估值,也有望吸引到各個地區的互聯網和科技公司來港上市。

同股不同權在香港曾經頗具爭議性,香港證監會於2015年曾就相關概念發表諮詢文件,警告謂這種股權結構違反公平和高透明度的核心原則,亦會有損香港作為國際金融中心的聲譽;反觀在美國上市的科技公司多屬同股不同權,2014年阿里巴巴集團正為此而放棄香港,選擇在紐約上市。

企業可避免敵意收購

容許這種股權結構的國家包括澳洲、巴西、加拿大、智利、丹麥、芬蘭、法國、德國、意大利、墨西哥、挪威、南非、南韓、瑞典、瑞士、英國、美國,而行使同股不同權的傳統企業有福特汽車(福特家族仍然持有其中40%最大控制權),科技公司有Google、Facebook、Linkedln,媒體有News Corps等,都讓企業始創人持有高度控制權。

上市公司的特徵是所有權與控制權分家。股東把決策權委託予董事會,董事則把日常營運交付公司管理層。為換取股權,股東通過股息分配和價格升值,從公司業績中獲利,因此,為了保護股東和公司的投資價值,公司必須具備有效協調各方持份者利益的健全管治制度,通過向管理層問責,以確保股東的最佳利益得以實現。

健全管治亦要求董事會由大多數獨立非執行董事組成,行政總裁和董事會主席的職責分家,制定適當的架構和程式,確保資訊和高管薪酬的透明度,並避免管理層權力過度集中。可授予股東在決定重大議題的投票權,一般與股東權益相稱;普通投票權的範圍,包括關乎公司根本性變更的提案、董事和主席選舉、高層任命、與股權掛鈎的薪酬計劃及併購或清盤等。

在同股不同權的股份結構管治下,這些權利常受嚴格限制。許多公司創始人為免其控制權被公開發行股票稀釋,可發行不同類別的股票,賦予持有人不同的投票權,以限制普通股東的表決權。這有別於個別或一組股東持有大比數股份而控制公司,因為控制權與股權所賦予的財務風險成正比例,例如一股控制投票權跟一股現金流權,但同股不同權則打破此一常規。

同股不同權可有不同的結構,以北美市場為例,就有一股多票對一股一票,或一股一票對一股零票。為了吸引投資者,投票權低的股份往往支付較高股息,比投票權高的股份更具流動性,在股票市場買賣也更容易。

在北美市場,公司發行擁有多個投票權的股票,既可保家族控制權,也可在股票市場集資;隨着公司往後發展,控股股東亦可改選較公平的投票結構,以壯大投資者基礎。

美國和加拿大為防具戰略性或涉及國家安全的企業(如電訊、媒體、航空等),落入外國投資者手中,亦曾鼓勵企業以同股不同權形式招股,投資者亦難以對這些企業進行敵意收購。

着眼點分享公司盈利

儘管股東組織持續反對,同股不同權的股權結構自有其價值:對控股創業者而言,可免公司受制於短期財務壓力而犧牲長遠價值,公司創始人不願以債務融資或放棄公司的業務控制權,即屬一例。若毋懼業務成功之日有被收購之虞,創始人自能更專注於業務發展,善用專業知識和技能讓現有股東獲利。換言之,同股不同權有助創始人掌握未來收益,而非只令後來股東受惠,從而鼓勵創業。

為便於在金融市場額外集資,控股股東亦會盡力避免作出破壞公司聲譽和利益的決策。擁有大多數投票權的創始家庭,更有動機為後代和社會留下寶貴資產,亦利於公司發展。對投資者而言,着眼點大概不在股票的投票權,而在購入便宜次級股份以分享公司盈利,並就前景進行有利交易。

另一方面,同股不同權不乏反對意見。首先為有失公平,因為賦予少數內部股東全部經濟權力,可向一般股東集資而抵消大部分財務風險。第二,一般股東缺乏投票監督能力,公司內部人士和控股股東得以輕易通過過度優厚的高管薪酬、獎金和股票期權計劃,而有損投票權股份較少的投資者利益;基於某些誘因,亦不排除內部股東會把公司的現金轉至與核心業務無關的個人項目。第三,在有關投票安排下,一般股東缺乏投票權,無從挑戰表現不濟的管理層,高層問責也就無從說起。

外國一些法律學者如J. Arlen和E.Talley已觀察到,同股不同權讓公司管理層能更有效控制被併購時的招標過程,以保自身職位,而非以非控股股東的整體利益為重,這種情況亦難以規管。

有效企業管治更重要

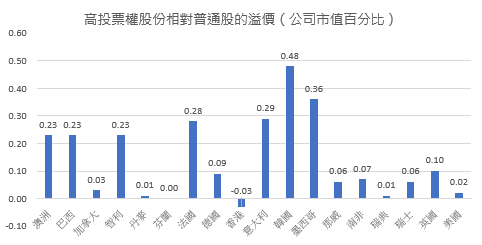

綜合上述利弊,究竟股東控制權與股票市值有何關係?一方面,控股股東可通過監督管理層,並確保公司追求最佳經營和投資策略來實現最大化,這對投票權較少的股份價值有利,投票權對股票價值影響不大;另一方面,控股股東為力求自利,同樣會利用其投票權犧牲其他股東的利益,這將有損投票權低股票的價值,亦即投票權高相對投票權低股份的溢價便會更大。Nenova就這問題做過一個跨國分析,結果如【圖】所示,控制權在國與國之間有很大差異。

至於同股不同權股份制公司的普遍特徵,以及這種資本結構對公司的影響,已有不少學術文獻。Gompers、Ishii與Metrick(2004)發現,同類美國公司往往靠債務作為融資管道,而且往往較歷史悠久,業務以通訊、商業服務、印刷和出版、零售和機械為主,資本結構則以10票對1票居多。管理層和董事的投票所有權一般高於其現金流所有權。

是項研究的一大發現是,在於內部人員持有現金流量所有權,會對公司價值帶來正面影響,投票所有權則影響負面,結果與投票所有權的壕溝效應一致,亦即管理層擁有的控制權力愈大,其投資不足的程度愈嚴重,以致所行使的自利策略有損外部股東利益。

總體而言,同股不同權結構或會有損非控股股東利益,關鍵在於內部控制者會否基於利益誘因而把公司資源轉作自利之用。在同股不同權制度下,有效企業管治因而更顯重要。

香港作為國際金融中心,必須與時並進,開發融資平台以配合新科技企業的發展,在保護創業者對業務發展控制權的同時,亦須不斷完善上市公司的管治和規範制度。要保障同股不同權的普通投資者,公司敏感資訊披露尤為重要。

謝國生博士

香港大學經濟及工商管理學院金融學首席講師

(本文同時於二零一八年三月七日載於《信報》「龍虎山下」專欄)