主權財富基金和如何提高財政儲備收益

有留意國際金融事務的讀者,除了知道互惠基金、對沖基金、私募基金、風險投資等概念外,一定也會注意到主權財富基金(Sovereign Wealth Fund)。香港人最熟悉的可能是新加坡的淡馬錫,它亦是渣打銀行的主要股東。本文的目的是介紹主權財富基金,順帶談及香港財政儲備如何增值的問題。

主權財富基金泛指由國家成立的跨境投資基金。雖然那些並非主權地區,但經濟上扮演獨立角色的地區(如香港),其政府成立的投資基金,也應歸類為主權財富基金,讀者請勿單單看到主權一詞,就賦予太多的政治聯想。

根據主權財富基金研究所(Sovereign Wealth Fund Institute)資料顯示,全球最大95個主權財富基金的資產總值為82440億美元,其中74%由首十強所佔,價值達59522億美元【表】。第一位是挪威政府退休金基金,第二是中國投資公司,第四則是香港金融管理局(金管局)所管理的外匯基金。第六、第七位均為新加坡的主權財富基金:新加坡政府投資公司和淡馬錫控股,同一個國家就已經有兩個主權投資基金;而中東國家在十大之中更佔了四位(第三、第五、第八、第十)。

【表】十大主權財富基金

(單位:10億美元)

| 1 | Norway Government Pension Fund Global | $1,273.5 | 歐洲 |

| 2 | China Investment Corporation | $1,045.7 | 亞洲 |

| 3 | Abu Dhabi Investment Authority | $579.6 | 中東 |

| 4 | Hong Kong Monetary Authority Investment Portfolio | $576.0 | 亞洲 |

| 5 | Kuwait Investment Authority | $533.7 | 中東 |

| 6 | GIC Private Limited | $453.2 | 亞洲 |

| 7 | Temasek Holdings | $417.4 | 亞洲 |

| 8 | Public Investment Fund | $399.5 | 中東 |

| 9 | National Council for Social Security Fund | $372.1 | 亞洲 |

| 10 | Investment Corporation of Dubai | $301.5 | 中東 |

資料來源:https://www.swfinstitute.org/fund-rankings/sovereign-wealth-fund (檢索於2021年2月13日)

從資金來源的角度來說,主權財富基金一般分為兩類。第一類資金源於石油、天然氣之類商品的生產,中東諸國和挪威的主權財富基金即屬此類。

第二類是在國際貿易中有經常盈餘的國家,或因某種原因積累了大量外匯儲備的國家,由中央銀行或另一專門管理機構用作海外投資,金管局的外匯基金即屬此類。

由於資金來源有別,以上兩類主權財富基金的投資目標和策略也不一樣。第一類主權基金的資金雖然基本上來自政府或市民,但並沒有規定要把資金或收益定期攤分給持份者,所以投資策略可以進取一點,並以增值為目標。鑑於這類基金透明度不足,投資目標到底以純商業利益為主,抑或有其他策略性考慮,倒是耐人尋味。

第二類主權財富基金由於資金來自外匯儲備,嚴格來說這些資金並不屬於國家或地區所有,因為當其貨幣被出售時,外匯儲備就會減少,因此基金的目標聚焦保本,尤須提防下行風險。

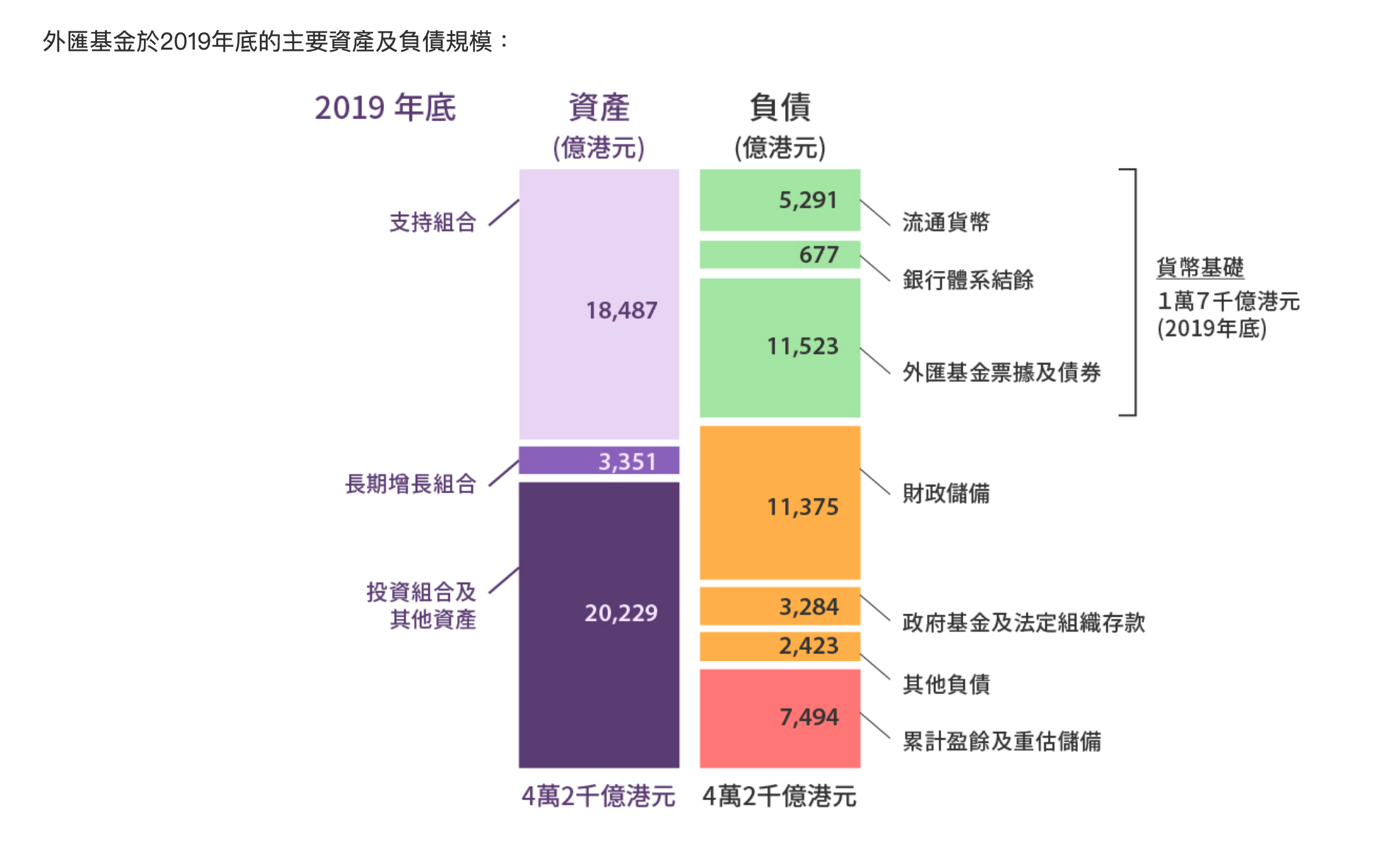

根據金管局資料,外匯基金資產分為四部分:第一是「支持組合」(backing portfolio),即「流通性極高及優質的美元資產,為貨幣基礎提供十足支持,並用以履行聯繫匯率制度下的兌換保證」。第二是「投資組合」(investment portfolio),「投資於債券和股票市場(包括已發展和新興市場經濟體),以保障資產的價值及長期購買力」。2019年年終,外匯基金資產總值達4200億港元,上述兩個組合分別佔44% 和48%,合共佔外匯基金的絕大部分 (【圖1】)。

第三是「長期增長組合」(long-term growth portfolio),由金管局在2009年推出,「以審慎及循序漸進的方式投資私募股權及海外房地產」。第四部分是「策略性資產組合」(strategic portfolio),設立於2007年,持有特區政府因應策略性目的而購入的港交所股份。此一組合性質特殊,並無納入評估外匯基金的投資表現之中。

【圖1】 2019年年終外匯基金的主要資產及負債規模

資料來源:https://www.hkma.gov.hk/chi/key-functions/reserves-management/investment-management/portfolio-segregation/(檢索於2021年2月13日)

筆者認為金管局的資產組合偏向保守,雖然單就「支持組合」而言,其作用既然在於處理外匯問題,可說保守有理,但「投資組合」則不宜那麼保守。從負債方面來看,只有17000億港元是貨幣基礎,其餘包括財政儲備、政府基金及法定組織存款累計盈餘,以及重估儲備等等。依筆者看,外匯基金不宜包括非外匯成份,否則賬目不清,無助於發揮其功效。財政儲備與貨幣無關,不宜納入外匯基金之內,而應另設一個基金,仍可委託由金管局管理。

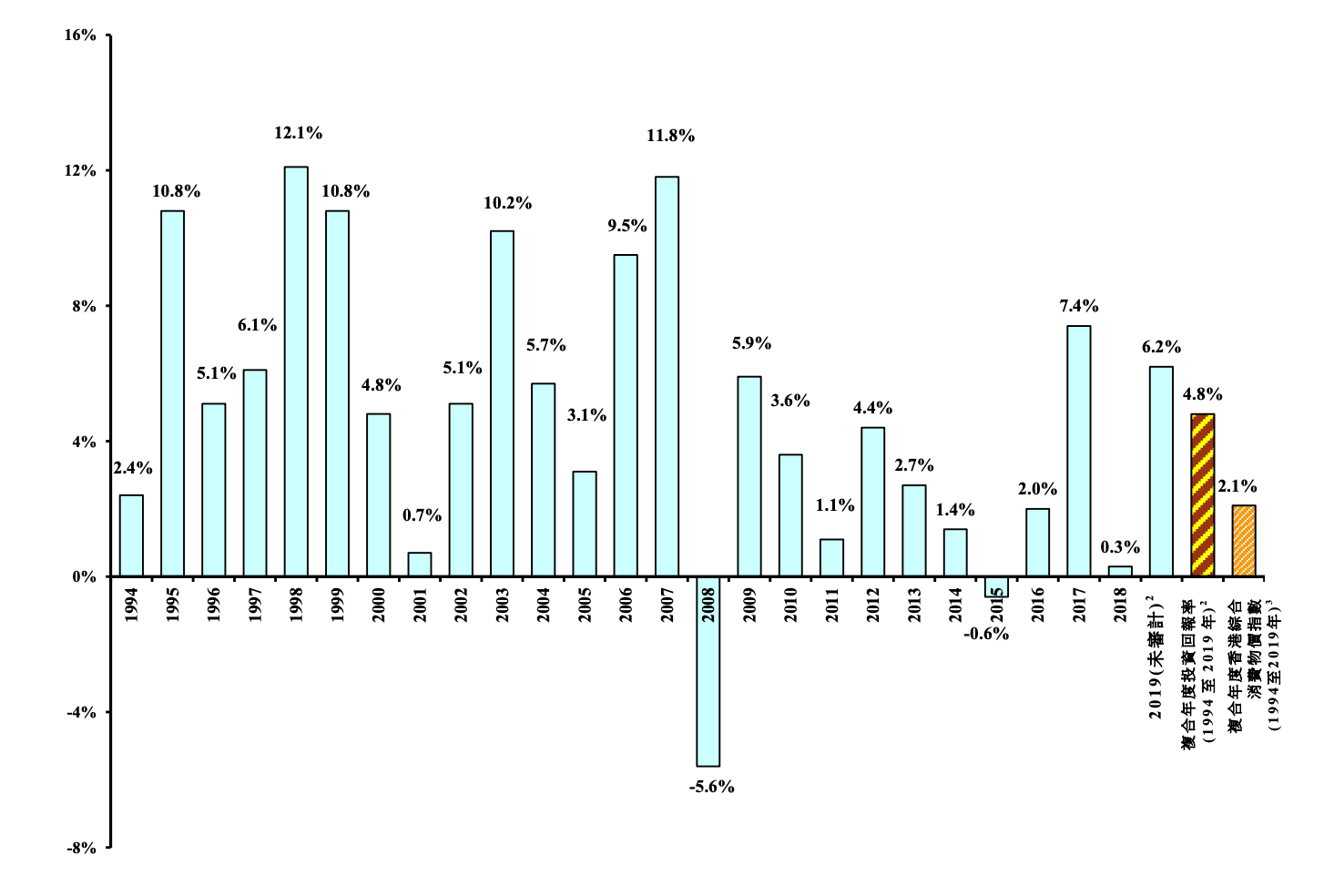

【圖2】是外匯基金1994至2019年的每年表現,其中可見過去10年來的平均投資回報較上一個10年為低,更準確一點說,以2008年為分界線,就會發現之前10年(即1998至2007年)的平均年回報率為7.38%,其後10年(即2009至2018年)的平均年回報率只有2.82%。

外匯基金近年相對較弱的表現,與2008年金融海嘯之後各國實行量寬政策而形成超低息環境有關,由於金管局外匯基金偏重於債券投資,債券收益率下降,導致外匯基金的整體投資表現亦下降。

【圖2】 1994–2019年外匯基金投資回報率(不包括策略性資產組合內的資產)

資料來源:https://www.hkma.gov.hk/media/chi/doc/key-information/press-release/2020/20200123c3a3.pdf(檢索於2021年2月13日)

香港財政預算一直奉行量入為出的政策,除了特殊情況之外(如過去一年受到新冠疫情的打擊),每年都有財政盈餘,因而累積了龐大的儲備。坊間對此的討論,大都集中在如何降低稅率,或者用各種方式派錢,鮮有論及如何把固有的財政儲備好好地增值。在金融海嘯發生之前(九七回歸之前尤甚),美國國庫債券的息率一直高企,只需買入這類國庫債券,就有不錯的進賬;但時移世易,如今仍依賴買入此等債券的做法,未免流於消極。

特區政府就像一個有穩定的職業,過去財政紀錄良好的投資者,在現時超低息環境中,只甘於將積蓄存入銀行作定期存款一樣。筆者認為財金官員應考慮到香港作為一大國際金融中心,現在正是時候集思廣益,計劃如何另設具規模而以增值為目標的主權財富基金。

趙耀華 港大經管學院副教授

(本文同時於二零二一年二月十七日載於《信報》「龍虎山下」專欄。)